Magyarország ad otthont az orosz-amerikai csapattalálkozónak (VIDEÓ)

A pingpong-diplomácia után itt a birkózás-diplomácia.

A dollár globális tartalékvaluta státuszát a második világháborút követően az 1944-es Bretton Woods-i Konferencia erősítette meg, ahol negyvennégy ország vállalta az IMF és a Világbank létrehozását. Bretton Woods-ban emellett olyan árfolyamrendszert hoztak létre, amelyben minden ország a dollárhoz kötötte valutájának értékét, és a dollár maga is átválthatóvá vált aranyra, 35 dollár unciánkénti árfolyamon.

Ezzel szerették volna biztosítani a stabilitást, megelőzni az 1930-as évek „koldus-szomszéd” valutaháborúit, a versengő leértékeléseket a hazai export erősítése érdekében. Ugyanis korábban a nagy gazdasági világválságra válaszul az országok feladták a korábbi aranystandard rendszert, és leértékelték valutáikat, hogy versenyelőnyhöz jussanak egymással szemben a nemzetközi kereskedelemben

Az 1960-as évekre azonban az Egyesült Államoknak nem volt elegendő aranya ahhoz, hogy fedezze az Egyesült Államokon kívül forgalomban lévő dollárokat, ami félelmet okozott azzal kapcsolatban, hogy kimerülhetnek az Egyesült Államok aranytartalékai. Ugyanis ha a dollár hozzá van kötve az aranyhoz, akkor nem működik, hogy Amerika bármennyi dollárt nyomtat aktuális kiadásainak fedezésére. A rendszer megmentésére tett kudarcok után,

1973-ra pedig a jelenlegi, többnyire lebegőnek nevezett árfolyamrendszer lépett érvénybe. Sok ország még mindig úgy kezeli árfolyamát, hogy csak egy bizonyos tartományon belül ingadozhat, vagy úgy, hogy valutája értékét egy másikhoz, például a dollárhoz köti.

Bár nincs többé az aranyhoz kötve, ennek ellenére továbbra is az amerikai dolláré a nemzetközi vezető szerep. Amellett, hogy a globális tartalékok (a nemzetállamok által felhalmozott pénzügyi tartalékok) nagy részét a dollár teszi ki, ez a leggyakrabban választott pénznem a nemzetközi kereskedelemben is. A főbb árucikkeket, például az olajat, elsősorban amerikai dollárból vásárolják és adják el. Egyes országok, köztük Szaúd-Arábia, még mindig a dollárhoz kötik saját valutáikat.

A dollár globális gazdasági dominanciájához hozzájáruló tényezők közé tartozik a dollár stabil értéke, az Egyesült Államok gazdaságának mérete és az Egyesült Államok geopolitikai súlya.

ezt a kifejezést Valery Giscard d'Estaing volt francia pénzügyminiszter fogalmazta meg az 1960-as években.

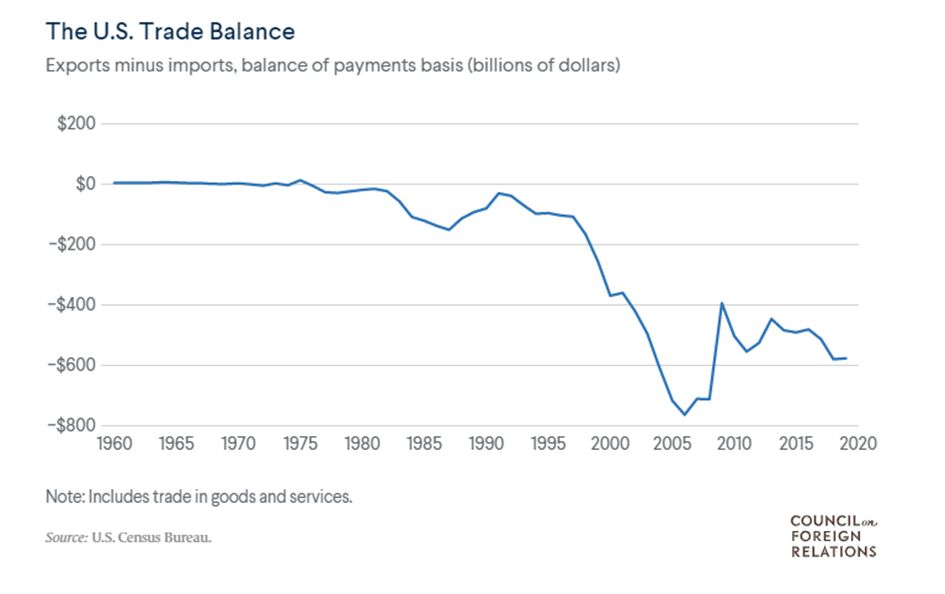

A francia tisztviselők akkor úgy vélték, hogy a világ dollár iránti étvágya olcsó finanszírozást biztosít az Egyesült Államok külföldi befektetéseihez. Idővel az Egyesült Államok kereskedelme tartós deficitbe lendült, amit részben a dollártartalékok iránti globális kereslet támogatott.

mivel az államkötvények iránti nagyobb kereslet azt is jelenti, hogy nem kell annyi kamatot fizetnie, ami segít fenntartani az Egyesült Államok ma már jelentős külső adósságát.

Egyes amerikai szakértők szerint ez a haszon szerény, rámutatva arra, hogy más fejlett országok is nagyon alacsony kamattal tudnak hitelt felvenni.

A dollár központi szerepe a globális fizetési rendszerben szintén növeli az Egyesült Államok pénzügyi szankcióinak erejét. Szinte minden USA-dollárban bonyolított kereskedelem, még a más országok közötti kereskedelem is az Egyesült Államok szankcióinak hatálya alá eshet. Azzal, hogy az Egyesült Államok megszakítja a dollárban történő tranzakciók lehetőségét, megnehezítheti az általa feketelistára tett személyek üzleti tevékenységét, azaz a dollárt számos módon használhatja gazdasági-politikai fegyverként.

2015-ben a francia BNP Paribas bank rekordbüntetést, közel 9 milliárd dollárt kapott, mert Kubából, Iránból és Szudánból származó dollárfizetéseket dolgozott fel, amivel megsértette az amerikai szankciókat. Kétségtelen, hogy ha a dollárt nem használnák ilyen széles körben, a szankciók hatásfoka is csökkenne.

Egyes szakértők ugyanakkor arra figyelmeztetnek, hogy a szankciók agresszív alkalmazása magát a dollár hegemóniáját fenyegeti, Amerika tehát lábon lőheti magát a túlzott szankciózással.

Miután a Donald J. Trump-kormányzat 2018-ban egyoldalúan újra bevezette az Irán elleni szankciókat, más országok, köztük az Egyesült Államok szövetségesei, Franciaország, Németország és az Egyesült Királyság egy alternatív, dollármentes rendszer kidolgozásába kezdtek a Teheránnal való kereskedés folytatására. A közelmúltban Oroszország és Kína csökkentette a dollár használatát az egymás közötti kereskedésben.

A dollár iránti megnövekedett kereslet növeli a dollár értékét, de ennek ára van. Az erősebb valuta olcsóbbá teszi az importot és drágábbá az exportot, ami károsíthatja az árukat külföldön értékesítő hazai iparágakat, és munkahelyek megszűnéséhez vezethet. A gazdasági zűrzavar idején a befektetők a dollár biztonságát keresik, ami az exportőröket az amúgy is nehéz időszakban tovább szorítja, az árfolyam erősödik. Egyes szakértők azzal érvelnek, hogy mivel a dollár dominanciájának ára túlságosan magas, főleg az olyan nagy gyártásra specializálódott régiókban, mint a Rozsdaövezet,

Az Egyesült Államoknak is árt a valutamanipuláció – amikor egy másik ország alacsonyan tartja valutája értékét, hogy fenntartsa a nagy kereskedelmi többletet. Egy kereskedelmi többlettel rendelkező ország nyomás alá kerülhet, hogy engedje felértékelődni valutáját, ami drágítja áruit és visszafogja az exportot. Ehelyett a dollártartalékok felhalmozásával mesterségesen alacsonyan tarthatja valutája értékét, ami eközben károsítja az amerikai exportőröket.

2012-ben, amikor a globális tartaléknövekedés magas volt, és sok ország erőteljesen beavatkozott a devizapiacon, a devizamanipuláció miatt az Egyesült Államok kereskedelmi hiánya évi 500 milliárd dollárral nőtt, ami egymillió és ötmillió közötti munkahely elvesztéséhez vezetett.

Kína e tekintetben Amerika szerint a legrosszabb bűnelkövetők közé tartozik, bár a legtöbb szakértő egyetért abban, hogy az elmúlt években nem avatkozott be erőteljesen valutája leértékelése érdekében. Ázsia-szerte azonban a koronavírus-járvány idején a devizaintervenció ismét növekedett, mivel a viszonylag erőteljes kilábalás után az országok növelték tartalékaikat.

A koronavírus-járvány okozta gazdasági felfordulás újból felerősítette az aggodalmakat a dollár, mint vezető tartalékvaluta szerepvesztésével kapcsolatban. Egyes szakértők attól tartanak, hogy az Egyesült Államok kormányának hatalmas gazdaságélénkítő kiadásai, amelyek megnövelték a fennálló adóssághegyeket, és az ország kudarca a vírus terjedésének megfékezésében, a zöldhasúba vetett bizalom válságához vezethetnek.

A dollár hanyatlásával kapcsolatos korábbi jóslatok, beleértve a 2008-as pénzügyi válságot is, eddig nem váltak be, ami

egyrészt a dollár, mint vezető tartalékvaluta előnyeiről, másrészt a hiteles alternatívák hiányáról tanúskodik.

Ráadásul a leggyakrabban lebegtetett alternatíváknak – az eurónak, a renminbinek és az IMF speciális lehívási jogainak – megvannak a maguk problémái.

Az euró a második leggyakrabban használt tartalékvaluta, a globális devizatartalékok nagyjából 20 százalékát teszi ki. Az Európai Unió gazdasági méretében vetekszik az Egyesült Államokkal, többet exportál, erős központi bankkal és robusztus pénzügyi piacokkal büszkélkedhet – ezek a tényezők a dollár életképes kihívójává teszik valutáját. Azonban a közös költségvetés és az egységes európai kötvénypiac hiánya korlátozza tartalékvalutaként való vonzerejét. Úgy tűnik, hogy

A globális tartalékvaluta kibocsátásával járó presztízsre és előnyökre vágyó Kína megpróbálta növelni a jüanként is ismert renminbi szerepét. Jelenleg a globális tartalékok 2-3 százalékát teszi ki, és Kína erőfeszítéseit megnehezítette a gazdaságon keresztüli pénzáramlás szigorú ellenőrzése. Ennek ellenére a renminbi globális használata folyamatosan növekszik. Kína emellett arra törekszik, hogy növelje a renminbi használatát saját kereskedelmében is.

A Bretton Woods-i tárgyalások során John Maynard Keynes brit közgazdász egy nemzetközi valuta, a „bancor” létrehozását javasolta, amelyet egy globális központi bank kezelne. Bár Keynes terve soha nem valósult meg, felhívások hangzottak el, hogy az IMF speciális lehívási jogát (SDR) – egy belső valutát, amely kemény valutatartalékra váltható – használják globális tartalékvalutaként.

Az SDR értéke öt valután alapul: euró, font sterling, renminbi, amerikai dollár és jen. A támogatók azzal érvelnek, hogy egy ilyen rendszer stabilabb lenne, mint a nemzeti valután alapuló rendszer, amelynek kibocsátójának mind a hazai, mind a nemzetközi igényekre reagálnia kell. Az SDR használatának ötletét támogatta Zhou Xiaochuan, a kínai központi bank elnöke is 2009-ben. A közgazdászok, köztük Joseph Stiglitz is támogatták az SDR szerepének erősítését.

Egyesek szerint ahhoz, hogy az SDR széles körben elterjedhessen, inkább hasonlítania kellene egy tényleges valutához, amelyet az SDR-ben denominált adósságpiaccal folytatott magántranzakciókban is elfogadnak. Az IMF-et arra is fel kell hatalmazni, hogy ellenőrizhesse az SDR-ellátást, ami – tekintettel az Egyesült Államok de facto vétójogára a szervezet szavazati struktúrájában – nehéz feladat lenne.

A műszaki evangélisták egy olyan világról álmodoznak, ahol a kriptovaluták, például a Bitcoin felváltják a kormány által létrehozott, felügyelt és támogatott valutákat. Az ilyen digitális valutákat „bányásszák” és számítógépek decentralizált hálózatán keresztül, mindenféle kibocsátási felhatalmazás nélkül továbbítják. A támogatók azzal érvelnek, hogy egy ilyen rendszer megakadályozná az országokat abban, hogy pénzt nyomtassanak, mivel a kriptovaluta kínálata korlátozott, hasonlóan az aranystandardhoz. Ez azonban korlátozná a kormány politikai lehetőségeit a válság idején. Ezenkívül a kriptovaluták értéke vad ingadozásokat mutatott, csökkentve vonzerejüket.

Ennek ellenére egyes országok már kísérleteznek saját digitális valutáikkal. Köztük is elöl jár Kína, amely a digitális valutában lát eszközt a hegemón szerep megszerzéséhez. Nem csak a magyar jegybanknál, hanem térségünkben is elindult hasonló gondolkodás.

Sok szakértő abban ért egyet, hogy a dollárt, mint a világ vezető tartalékvalutáját, egyhamar nem fogják megelőzni. Szerintük sokkal valószínűbb, hogy a jövőben lassan meg kell osztania a befolyását más valutákkal, amelyek felemelkednek mellé. Ezt a tendenciát felgyorsíthatja az Egyesült Államok szankcióinak agresszív alkalmazása és az Egyesült Államok hanyatló globális vezető szerepe.